Paragraaf financiering

Algemeen

Financieel beleid

Het financieel beleid van de gemeente Schagen kenmerkt zich door zuiver begroten en duidelijkheid. Onder ‘zuiver begroten’ verstaan we dat alle noodzakelijke lasten structureel zijn verwerkt in een sluitende begroting en dat we geen lasten doorschuiven naar de toekomst. Met andere woorden: we belasten de toekomst niet met de ambities van nu.

De uitgangspunten van zuiver begroten zijn:

- Tekorten vangen we op door te bezuinigingen of met een stijging van de inkomsten.

- Bij een noodzakelijke stijging van de inkomsten zoeken we die binnen alle inkomsten bronnen van de gemeente, behalve de ozb. De ozb-mogelijkheid wordt alleen benut wanneer er geen reële alternatieven zijn.

- De reservepositie en het weerstandsvermogen zijn in balans met de risico’s.

- De organisatie is in balans voor wat betreft taken, kwaliteit en capaciteit.

- De begroting is sluitend.

- Er zijn geen open-eind-projectfinancieringen.

Onder duidelijkheid verstaan we financiële documenten die goed leesbaar zijn en de juiste informatie bevatten.

Algemeen

De treasuryfunctie ondersteunt de uitvoering van de domeinen. Deze omvat de financiering van beleid en uitzetten van middelen die niet direct nodig zijn. De uitvoering hiervan vereist snelle beslissingen in een complexere geld- en kapitaalmarkt. Aan de uitvoering van de treasuryfunctie zijn budgettaire gevolgen verbonden. Deze zijn onder meer afhankelijk van het risicoprofiel. Het verstrekken van leningen aan derden of het garanderen daarvan vallen hier niet onder; deze activiteiten vallen onder het desbetreffende programma. Het beleid voor de treasuryfunctie wordt vastgelegd in een Treasurystatuut.

De treasuryfunctie is gebaseerd op de wet Financiering decentrale overheden (FIDO). Op deze wet is ook volgende regelgeving gebaseerd:

- De Regeling uitzettingen en derivaten decentrale overheden (Ruddo). Hierin staat bijvoorbeeld dat decentrale overheden alleen geld mogen uitzetten bij een instelling die financieel gezond is.

- Het Besluit leningvoorwaarden decentrale overheden. Hierin staan voorwaarden voor gemeenten die geld willen lenen.

- De Uitvoeringsregeling financiering decentrale overheden (Ufdo). Hierin staan de rentepercentages voor de kasgeldlimiet en de renterisiconorm. Deze percentages geven aan hoeveel gemeenten mogen lenen.

In deze paragraaf komen achtereenvolgens deze onderwerpen aan de orde:

- Wet Houdbare Overheidsfinanciën (wet HOF) en verplicht schatkistbankieren;

- Gemeentelijk beleid;

- Financieringsstructuur;

- Renteontwikkeling;

- Risicobeheer;

- Renterisiconorm;

- Kredietrisico;

- Kasgeldlimiet.

Wet HOF

Wet houdbare overheidsfinanciën (Wet HOF) en wet verplicht schatkistbankieren

Het EMU-saldo is het saldo van de inkomsten en uitgaven van de overheid. Het EMU-saldo van de lokale overheid telt mee voor het EMU-saldo van de totale overheid. In het Verdrag van Maastricht (1992) is afgesproken dat het EMU-tekort van een land max. 3% BBP (Bruto Binnenlands Product) mag zijn.

In de wet staat dat gemeenten een gelijkwaardige bijdrage moeten leveren aan het terugdringen van het EMU-tekort. Het EMU-saldo ofwel het nationale begrotingstekort mag niet groter zijn dan 3% van het bruto binnenlands product (bbp). Van dit tekort neemt het Rijk 2,5% voor zijn rekening en de decentrale overheden 0,5%.

De EMU-saldi voor 2019 en 2020 worden als volgt berekend: | 2019 Rekening | 2020 Begroting | 2020 Rekening |

|---|---|---|---|

Exploitatiesaldo vóór toevoeging aan/onttrekking uit reserves | 7.706 | -744 | 1.478 |

Mutaties die het EMU-tekort verkleinen: | |||

afschrijvingen ten laste van de exploitatie | 4.380 | 10.074 | 5.033 |

Mutaties die het EMU-tekort vergroten: | |||

Investeringen in materiële vaste activa die op de balans worden geactiveerd | 10.322 | 26.388 | 4.195 |

Totaal plus | 12.086 | 9.330 | 6.511 |

Totaal min | 10.322 | 26.388 | 4.195 |

EMU-saldi gemeente Schagen | 1.764 | -17.059 | 2.316 |

Gemeentelijk beleid

Het gemeentelijk beleid op het gebied van aantrekken en uitzetten van geld is vastgelegd in het Treasurystatuut. In dit statuut is opgenomen dat de raad gekozen heeft om uit te gaan van een laag risicoprofiel. De belangrijkste uitgangspunten zijn:

- Het uitzetten van gelden vindt plaats bij de Bank Nederlandse Gemeenten (BNG) of andere financiële instellingen met ten minste een AA-rating.

- Gelden aantrekken gebeurt in beginsel bij de laagste aanbieder, tenzij contractueel anders is afgesproken.

- Het gebruik van derivaten is niet toegestaan.

Financieringsstructuur

De gemeente Schagen heeft middelen nodig voor de financiering van vaste activa, de bouwgrondexploitatie en de lopende transacties (uitgaven min ontvangsten). De financieringsmiddelen bestaan uit de eigen reserves en voorzieningen, langlopende leningen, kortlopende leningen, debetsaldi in rekening-courant en crediteuren. Een deel van deze investeringen komt ten laste van reserves en voorzieningen. Daardoor nemen deze als financieringsbron af.

De investeringen van de gemeente zijn gefinancierd met langlopende geldleningen, eigen reserves en kortlopende geldleningen. Aan de omvang van kortlopende geldleningen zit een limiet; de kasgeldlimiet. In Schagen bedraagt die afgerond € 12 miljoen. Wanneer de gemeente deze limiet drie kwartalen overschrijdt, moet langlopende financiering worden aangetrokken. In 2020 was er een groot deel van het jaar sprake van een overschot aan liquide middelen. Dit is voor een groot deel ontstaan door vooruit ontvangen voorschotten van het Rijk. De middelen zijn overgeboekt op de zogenaamde rekening Schatkistbankieren. Op 31 december 2020 bedroeg het saldo van deze rekening ruim 8,7 miljoen.

De investeringen met een economisch nut en financiële vaste activa (Regius, startersleningen e.d.) bedragen bij elkaar € 83,9 miljoen. Hier staat € 57,4 miljoen aan vaste geldleningen tegenover. De rest is gefinancierd met reserves en kasgeld.

Op 3 januari 2020 is een lening van € 15.000.000 afgesloten met een looptijd van 20 jaar

(rente 0.507%) Dit ter aflossing van een lening van 12 miljoen uit 2019.

De leningenportefeuille bestaat per 31 december 2020 uit 10 leningen met een oorspronkelijke hoofdsom van 75 miljoen. Het saldo van de openstaande leningen bedraagt € 57,375 miljoen.

Renteontwikkeling

Door een ruime geldmarkt is de rente in 2020 onveranderd laag gebleven. Naar alle waarschijnlijkheid zal de geldmarkt de komende maanden nog ruimer worden. Verwacht wordt dat de ECB nog meer obligatieaankopen aankondigt. Dit in het kader van de nog steeds lopende pandemie.

Financiering via kortlopende (kas)geldleningen blijft nog steeds aantrekkelijk. Aan de hand van de liquiditeitsprognose wordt gekeken of het aantrekken van langgeld noodzakelijk is. Het meerjaren investeringsschema speelt hierbij een belangrijke rol.

Risicobeheer

Een belangrijk onderdeel van het treasurybeheer in onze organisatie is het risicobeheer. Het risicobeheer omvat alle activiteiten die zich richten op het beheersen van financiële risico’s zoals renterisico’s, kredietrisico’s en liquiditeitenrisico’s. Onze gemeente loopt geen koersrisico omdat ons effectenbezit niet een speculatief karakter heeft, De aandelen zijn gewaardeerd zijn tegen historische aanschafprijs.

Renterisiconorm

In de Wet financiering decentrale overheden (Fido) is het sturingsinstrument van de renterisiconorm geïntroduceerd. Deze norm biedt een kader voor de spreiding van de looptijden van langlopende geldleningen. Het doel van de renterisiconorm is het beperken van de gevolgen van een stijgende kapitaalmarktrente op de rentelasten van de gemeente. Dit wordt bereikt door een limiet te stellen aan dat deel van de vaste schuld waarover het rentepercentage in een bepaald jaar moet worden aangepast aan de geldende markttarieven. Aanpassingen van rentepercentages doen zich voor bij

herfinanciering en renteherziening. Herfinanciering houdt in dat een vervangende lening wordt aangetrokken om aan de aflossingsverplichting van een bestaande lening te voldoen. Renteherziening doet zich voor wanneer de geldgever het rentepercentage van een lening gedurende de looptijd herziet.

Spreiding voorkomt dat we in enig jaar een relatief groot deel van het vreemd vermogen moeten herfinancieren, of dat renteaanpassing plaatsvindt in een periode waarin de rente relatief hoog is. De renterisiconorm zorgt er uiteindelijk voor dat de rentestijgingen vertraagd doorwerken op de rentelasten in enig jaar. Hieronder volgt een berekening van de renterisiconorm.

Bij punt 7 is het feitelijk renterisico op de vaste schuld weergegeven. Doordat we uitsluitend leningen zijn aangegaan met een vast rentepercentage gedurende de gehele looptijd, is er geen sprake van renteherziening op vaste schuld. Dit kunnen we vervolgens toetsen aan punt 10 (de renterisiconorm). Volgens dit schema blijven we onder de risiconorm.

| Bedragen x euro 1.000,- | ||

|---|---|---|---|

Berekening renterisiconorm en risico | Begroting 2020 | Rekening 2019 | Rekening 2020 |

1a Renteherziening op vaste schuld o/g | |||

1b Renteherziening op vaste schuld u/g | |||

2 Netto renteherziening op vaste schuld (a-b) | |||

3a Nieuwe aangetrokken vaste schuld | |||

3b Nieuwe verstrekte lange leningen | |||

4 Netto aangetrokken vaste schuld (a-b) | - | - | - |

5 Betaalde aflossingen | 4.155 | 3.705 | 4.155 |

6 Herfinanciering (laagste van 4 en 5) | 4.155 | 3.705 | 4.155 |

7 Rente risico op vaste schuld (2+6) | 4.155 | 3.705 | 4.155 |

Rente risiconorm | Begroting 2020 | Rekening 2019 | Rekening 2020 |

8 Begrotings- rekeningtotaal | 129.437 | 117.072 | 124.291 |

9 Bij ministeriele regeling vastgesteld % | 20% | 20% | 20% |

10 Renterisiconorm | 25.887 | 23.414 | 24.858 |

Toets rente risiconorm | Begroting 2020 | Rekening 2019 | Rekening 2020 |

10 Renterisiconorm | 25.887 | 23.414 | 24.858 |

7 Renterisico op vaste schuld | 4.155 | 3.705 | 4.155 |

11 Ruimte (+) / Overschrijding (-) (10-7) | 21.732 | 19.709 | 20.703 |

Kredietrisico

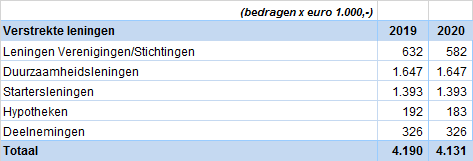

Bij het bepalen van kredietrisico’s maken we een onderscheid tussen risico’s. Er zijn risico's die wij als gemeente lopen omdat wij geldleningen verstrekken of hebben verstrekt aan andere partijen. En er zijn risico’s die wij als gemeente lopen omdat wij gemeentegaranties (borgstelling) hebben afgegeven. Bij deze borgstellingen verwachten we vooralsnog geen risico’s.

Kasgeldlimiet

In de volgende tabel toetsen we de omvang van de kasgeldlimiet aan de wettelijke norm uit de Wet Fido. De gegevens voor de begroting baseren we op de wettelijke gemiddelde omvang van de vlottende schuld en vlottende middelen aan het begin van het boekjaar. De kasgeldlimiet wordt berekend als een percentage van de jaarbegroting en geldt voor het hele jaar. De kortlopende schuld mag niet verder oplopen dan 8,5% van het rekeningtotaal aan lasten voor bestemming. Dit houdt in dat de kasgeldlimiet 8,5% van € 137 miljoen, dus

€ 11,6 miljoen bedraagt. De gemeente mag dus korte termijnfinanciering aantrekken tot dit bedrag.

Renteresultaat / Schatkistbankieren

| Bedragen x euro 1.000,- | ||

|---|---|---|---|

Berekening kasgeldlimiet | Begroting 2020 | Rekening 2019 | Rekening 2020 |

1) Toegestane kasgeldlimiet | |||

begrotings- rekeningtotaal | 129.437 | 117.072 | 124.291 |

kasgeldlimiet in procenten | 8,50% | 8,50% | 8,50% |

kasgeldlimiet in bedrag | 11.002 | 9.951 | 10.565 |

2) Omvang vlottende schuld | |||

schuld in rekening courant | - | - | |

overige geldleningen niet zijnde vast schuld | 8.000 | 17.805 | 18.125 |

overige uitstaande schulden <1jaar | 9.426 | 9.936 | 14.966 |

Totaal vlottende schuld | 17.426 | 27.741 | 33.091 |

3) Omvang vlottende middelen | |||

contante gelden in kas | 2 | 3 | |

tegoeden in rekening-courant | 8.249 | 9.167 | |

overige uitstaande gelden < 1 jaar | 25.000 | 16.855 | 22.147 |

Totaal vlottende middelen | 25.000 | 25.106 | 31.317 |

4) Toets kasgeldlimiet | |||

Totaal netto vlottende schuld (2-3) | -7.574 | 2.635 | 1.774 |

Toegestane kasgeldlimiet (1) | 11.002 | 9.951 | 10.565 |

Ruimte (+) / Overschrijding (-) | 18.576 | 7.316 | 8.791 |

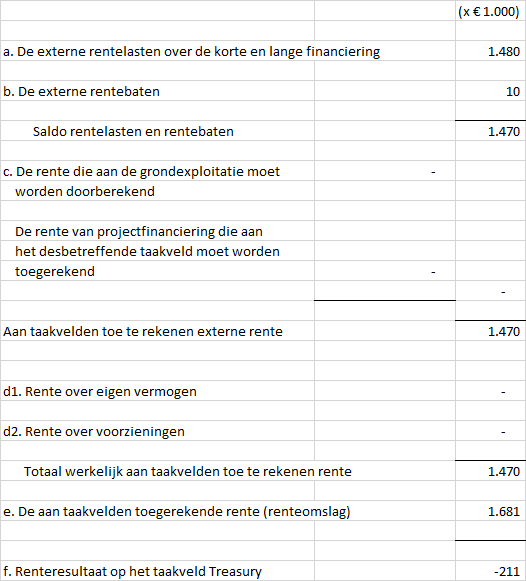

Renteomslag (ook wel rekenrente) en renteresultaat

- Voor de berekening van de renteomslag volgen we de methodiek uit de BBV notitie rente 2017

- De renteomslag voor 2020 bedraagt 1,3%. Dit ronden we af op 1,5%

- De externe en interne rente wordt door middel van de renteomslag via de kapitaallasten doorberekend aan de taakvelden.

Schatkistbankieren

Eind 2013 is het schatkistbankieren ingevoerd. Dit houdt in dat overtollige middelen, met uitzondering van middelen nodig voor uitoefening van de publieke taak, voortaan uitsluitend bij het rijk (schatkist) of bij andere lagere overheden mogen worden uitgezet. Dit beperkt eventuele kredietrisico’s. Een bepaald bedrag, afhankelijk van het begrotingstotaal, het zogenaamde drempelbedrag, mag buiten de schatkist worden gehouden. Voor Schagen is dit een bedrag van € 1.028.000. De verantwoording over het schatkistbankieren is conform de wettelijke richtlijnen opgenomen in de toelichting op de balans onder de vlottende activa.